Для эффективного применения счетов эскроу в 2018 году вводятся определенные поправки. Применение счетов эскроу началось в 2014. Стоит заметить, что до сегодняшнего момента их использование имело некоторые отрицательные моменты из-за отсутствия некой определенности в правовых моментах. Новые поправки способствовали устранению имеющихся негативных моментов. Теперь заключаемые сделки при помощи эскроу могут происходить с минимальными рисками.

Нововведения в применении счетов Эскроу на 2018 год

Банковская ячейка.

В начале лета следующего года было решено перезапустить систему заключения сделок при помощи счетов эскроу. Данные нововведения отображены в Гражданском Кодексе Российской Федерации, а также в законодательстве «Об исполнительном производстве». На сегодняшний день многие используют счета эскроу при заключении некоторых сделок.

Как правило, такими сделками являются операции с недвижимостью. При заключении сделок подобным образом появляется третья сторона, которая именуется эскроу агентом. Данный агент выполняет роль гаранта полного выполнения сторонами всех установленных обязательств при сделки. Продавцу перечисляются финансы только после полного оформления с учетом законности требуемой документации, а право собственности переходит к покупателю.

Смотрите также:

ЖК Купавна 2018: строительство новостройки, официальный сайт жилого комплекса

Подобное заключение сделок дает возможность сторонам значительно обезопасить себя. До недавнего времени не было четкого понятия принадлежности финансов, которые переходили на момент заключения сделки агенту эскроу. Также иные вопросы, связанные с использованием эскроу оставались непонятными, поэтому популярность подобного вида сделок не была столь активна.

О новых поправках со следующего года

Подписание договора.

- Финансы, находящиеся на счете Эскроу, не учитываются при признании посредника банкротом. Что дает защиту сторонам сделки от возможных материальных трудностей третьей стороны, то есть агента Эскроу.

- Применение счетов эскроу закреплено на законодательном уровне. С их помощью разрешается осуществлять передачу как денег, так и ценных бумаг.

- Открывать счета эскроу вправе лишь банковские организации. Максимальный лимит финансовых средств на счету разрешается в размере не больше десяти миллионов в российской валюте.

- В следующем году будет разрешено применять счета эскроу для организации меновых договоров, предназначенных для обмена разными активами.

Нововведения позволили четко разграничить понятия принадлежности средств, находящихся на счете. До полного осуществления сделки средства принадлежат тому, кто вносил их. Тоже касается и операций с ценными бумагами.

Эскроу-счет (от англ. escrow) – особый тип доверительных счетов, широко используемый в мировой практике для совершения безопасных торговых операций. Суть такой услуги заключается в следующем. При заключении сделки с недвижимостью или другим ценным имуществом стороны регистрируют в банковской или другой компании специальный аккаунт, на котором учитывается оговоренная сумма денежных средств. В случае выполнения одной из сторон всех условий, прописанных в договоре, независимый доверительный агент передаёт ей размещённые деньги, тем самым закрывая соглашение. До этого момента средства блокируются (депонируются), и не могут использоваться в расходных операциях.

Договор счета эскроу

Так называемый доверительный договор счета (эскроу) широко используется для проведения практически любых торговых операций. В частности, во многих западных странах (включая США) подобная форма расчётов очень часто используется при заключении соглашений с недвижимым имуществом. При этом в escrow-сделке участвуют три стороны: продавец, покупатель и агент – независимое третье лицо, берущее на себя обязательства по временному сохранению финансовых средств до наступления определённых обстоятельств, оговоренных контрактом. Роль агента может играть банк, юридическая компания или специализированная коммерческая организация.

Открытие счета эскроу

Услуги по открытию счета эскроу в России сегодня предлагаются сразу несколькими банковскими организациями. При этом владельцем escrow может стать как юридическое лицо (компания) или индивидуальный предприниматель, так и физическое лицо. Процедура включает следующие этапы:

- составление и подписание трехстороннего договора, сторонами которого являются плательщик (т.н. депонент), получатель (бенефициар), а также доверительное лицо;

- регистрация соответствующего счета;

- размещение на нём оговоренной денежной суммы, используемой для выполнения расчётов по торгово-финансовой операции, выступающей предметом договора.

В свою очередь, банк (доверительная сторона) обязуется обеспечивать наличие неснижаемого остатка путём технической блокировки денег до выполнения оговоренных обязательств.

Эскроу счет в Сбербанке

Большинство российских банков пока что не оказывают услуги по полноценной поддержке escrow. Сбербанк России – не исключение. По состоянию на начало 2016 года на официальном сайте крупнейшей банковской организации РФ нет никакой информации о возможности открытия эскроу-счета в Сбербанке. Впрочем, руководство банка не отрицает, что такой продукт в скором времени может появиться в списке банковских услуг. Более того, официальные представители компании неоднократно заявляли о целесообразности использования escrow для «дольщиков» (участников программ по купле-продаже недвижимости в долевом строительстве).

Станет ли эскроу дороже аккредитива?

Ещё один насущный вопрос, волнующий как агентов, так и потенциальных депонентов – станет ли эскроу дороже аккредитива (особого типа денежного обязательства, принимаемого банком по поручению плательщика). В настоящее время большинство финансовых экспертов не исключают подобной возможности. При этом такая разница может быть обусловлена тем, что к эскроу-агентам (банкам) предъявляются гораздо более высокие требования. Впрочем, данное утверждение нельзя назвать постулатом, и с развитием популярности такой финансовой услуги её стоимость может снизиться по сравнению со стоимостью аккредитивов.

Эскроу-счета: перспективы в российском законодательстве

Что ожидает в будущем такой вид банковских услуг, как эскроу-счета? Перспективы в российском законодательстве пока что не определены, поскольку в правовой базе подобные инструменты расчётов появились относительно недавно (летом 2014 года) и пока не получили должного распространения. При этом эксперты обращают внимание на то, что даже если escrow-услуги в ближайшем будущем получат широкое распространение в РФ, их функционал будет во многом отличен от западных аналогов, поскольку в российском законодательстве конструкция такого контракта представляет собой «урезанный» вариант. Кроме того, сами условия, на которых будут заключаться такие сделки, не могут быть облечены в строгие рамки, а их главной чертой станет максимальная гибкость.

Плюсы и минусы счета эскроу

Каковы плюсы и минусы счета эскроу? Договоры условного депонирования имеют как свои преимущества, так и целый ряд спорных моментов. В числе главных достоинств – сведение к минимуму финансовых рисков (включая вероятность контакта с мошенниками) и гарантии успешного проведения коммерческих сделок с недвижимостью и другим ценным имуществом. Что касается проблемных моментов, то здесь можно упомянуть необходимость сотрудничать с посредником, что влечёт дополнительные комиссионные расходы и повышает общую стоимость операции. К тому же, как было сказано, в России с такими операциями пока что работают считанные компании.

Для каких видов сделок применяется счет эскроу?

Кратко рассмотрим, для каких видов сделок применяется счет эскроу, открываемый в банке или другой агентской компании. В зарубежных странах наибольший процент заключаемых контрактов приходится на операции с недвижимым имуществом. Кроме того, такие финансовые платформы нередко используются в странах Европы и США для внесения денег для оплаты налогов на недвижимость и страховых ипотечных выплат. Впрочем, сферу использования продукта можно назвать по-настоящему универсальной, поскольку подобные услуги сегодня используются в любых договорных отношениях, от покупки авто до слияния и поглощения крупных компаний.

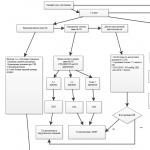

Какова схема действия счета эскроу?

Для того чтобы наглядно представить, какова схема действия счета эскроу, достаточно привести простой алгоритм.

- Две стороны, решившие заключить соглашение (продавец и покупатель), обращаются к третьей – незаинтересованному и независимому лицу, выступающему в роли escrow-агента.

- Агент регистрирует отдельный договорной счет, основываясь на инструкциях и поручениях бенефициара и депонента.

- На нём временно размещаются денежные средства или другие ресурсы, обозначенные условиями контракта.

При выполнении одной из сторон всех принятых обязательств посредник принимает на себя обязанность перечислить заблокированные деньги и успешно закрыть контракт.

Законопроектом предусмотрено, что каждый работодатель должен заключить с банком договор счета эскроу. Что это такое? Это условный счет, открытый банком, на который владелец счета зачисляет средства, подлежащие при определенных условиях передаче третьему лицу. Такие счета широко используются за рубежом и представляют собой некий аналог аккредитива. У нас понятие счета эскроу содержится в статье 860.7 ГК РФ. Средствами с этого счета до наступления условий, отраженных в соглашении, не могут воспользоваться ни депонент, ни ни эскроу-агент. Итак, работодатель-депонент должен открыть в банке эскроу-счет и зачислять на него средства в размере не менее одной десятой на каждого работника в месяц. Из этих средств, по замыслу авторов законопроекта, будут погашаться при банкротстве.

Обратите внимание

Больнее всего будет предприятиям, у которых суммы оплаты труда представляют значительную часть расходов. А это как раз те компании, где используется высококвалифицированный персонал, где нет зарплат «в конвертах», где работники имеют соцпакет и т. д.

Вносить деньги на счет нужно до момента, когда накопленная сумма составит 200 процентов от месячного на предприятии. И при наступлении банкротства средства поступят в распоряжение конкурсного управляющего, который и осуществит расчеты с работниками.

ФОТ: детали и вопросы

Как указывают авторы законопроекта, задолженность по оплате труда на 1 марта текущего года составила 1 млрд рублей и имеет тенденцию к росту. Таким образом, законопроект призван в какой-то степени обеспечить право работника на получение платы за труд при банкротстве работодателя. Однако нельзя не отметить, что, с точки зрения работодателей, законопроект проработан недостаточно. К примеру, в тексте статьи 130.1, которой предлагается дополнить Трудовой кодекс, указано, что суммы, зачисляемые на счет эскроу работодателем, и сроки внесения этих денег подлежат согласованию с работниками. Но механизма этого согласования нет. Равно как не предусматривается ситуация, когда работодатель и сотрудники не пришли к соглашению относительно сумм и сроков. Также отсутствует порядок определения ФОТ для целей, указанных в законопроекте. На действующем предприятии фонд оплаты труда может меняться каждый месяц. За какие же месяцы его считать? И как быть, если вследствие уменьшения ФОТ сумма на счете эскроу превысит 200 процентов? Ведь возврата денежных средств работодателю не предусматривается. Таким образом, каждой компании придется заморозить на счете эскроу сумму, равную максимальному месячному ФОТ, умноженному на два. Причем заморозить на весь срок существования компании.

Обратите внимание

В связи с явной недостаточностью проработки механизмов реализации положений законопроекта, вряд ли стоит ожидать, что он будет принят в существующем виде. А такая недостаточность проработки невольно наводит на мысль о популизме и попытке умножить политический капитал.

Очевидно, что больнее всего будет предприятиям, у которых суммы оплаты труда представляют собой значительную часть расходов. А это как раз те компании, где используется высококвалифицированный персонал, где нет зарплат «в конвертах», где работники имеют соцпакет и т. д. Иными словами, больше всего пострадают наиболее ответственные по отношению к персоналу компании – у них ФОТ заведомо выше. Нельзя забывать и – для них изъятие из оборота двухмесячного фонда оплаты труда, пусть даже за достаточно длительный период, будет ощутимым. Непонятно также, почему именно работники выделяются законопроектом из всех прочих кредиторов банкротящегося предприятия в особую группу. Ведь и сейчас сотрудники предприятий имеют гораздо больше возможностей надавить на должника-работодателя, чем другие кредиторы. Одним словом, в связи с явной недостаточностью проработки механизмов реализации положений законопроекта, вряд ли стоит ожидать, что он будет принят в существующем виде.

Сравнительно недавно, в июле 2014 года, в Гражданский кодекс РФ был внесён новый вид договора между банком и гражданином - эскроу-счёт. Данный договор создаётся для учёта или блокирования поступивших от владельца (деподента) средств с целью их передачи отдельному лицу (бенефициару) при проявлении рассмотренных в договоре оснований. Прибегать к такому договору можно в самых различных случаях. Наиболее распространённая причина - купля-продажа недвижимости.

Несмотря на популярность закона за границей, в России договор счёта по эксроу не получил широкой популярности. На то есть несколько причин, но обо всём по порядку.

Что такое договор счёта по эскроу

Иначе называется "доверительный договор счёта". Суть его простым языком заключается в передаче должником средств третьему лицу, контрагенту (эксроу-агенту), до выполнения кредитором определённых условий, указанных в договоре. Такая сделка подразумевает трёхсторонние отношения, и договор, как правило, оформляется в трёх экземплярах.

Лица, участвующие в сделке: эксроу-агент (как правило, банк), депонент и бенефициар (тот, кому деньги принадлежат). На практике именно бенефициар получает большую силу в сделке и способен повлиять на её исход.

Таким образом, договор счёта эскроу повышает уверенность в том, что обе стороны получат то, что ожидают. В крайнем случае, если часть сделки не будет выполнена, то у должника есть шанс вернуть часть средств.

Когда удобно применять эскроу-договоры

Банковский счёт эскроу можно открывать по множеству причин. Рассмотрим кратко, какого рода операции наиболее популярны.

- Сделки, связанные с приобретением гражданином недвижимости.

- Оплата налогов на недвижимость или иное имущество, страховок.

- Депозитирование ценных документов и бумаг.

- Резервирование сумм для покупки корпораций и компаний.

- Хранение задатков.

Ранее эскроу использовали через зарубежные банки. С начала XXI века этот договор получил заслуженную популярность не только в европейских странах и США, но и в государствах восточной направленности: Китае, Монголии и Японии. Сейчас все эти операции осуществляются крупными российскими банками: Сбербанк, Росбанк и т. д.

Особенности договора по эскроу

Поскольку создание эскроу-счёта - крупный финансовый институт, все три стороны могут столкнуться с некоторыми трудностями, к которым стоит быть заранее готовыми.

На договор распространяется возможность его изменения: по согласованному решению сторон (ст. 450 ГК РФ), по решению суда (ст. 450 ГК РФ), из-за существенных изменений в сделке (ст. 451 ГК РФ)

П. 1 ст. 860.10 - единственная причина для окончания срока договора - истечение срока действия сделки. Также прерывание договора возможно при признании депонента или бенефициара недееспособным, ограниченно дееспособным, без вести пропавшим, при ликвидации юридического лица.

Если эскроу-агент обанкротился, то депонент встаёт в реестр кредиторов, если условия договора выполнены, и бенефициар, если не выполнены.

Зная эти нюансы, можно не бояться открывать эскроу-счёт.

Как открыть счёт?

Открыть эскроу-счёт сегодня предлагают различные банковские организации. Приём выступать в качестве агента разрешено не только юр. лицам или ИП, но и физическим. Заключение договора состоит из трёх этапов:

- Составление и подписание договора на три стороны.

- Регистрация счёта в банке. Балансовый счёт-эскроу открывается на отдельном счёте.

- Размещение на счёту оговорённой денежной суммы, выступающей предметом договора.

Банк или иное доверительное лицо средств до выполнения условий договора.

Открыть счёт в Сбербанке

По состоянию на 2017 год эскроу-счёт в Сбербанке открыть можно. Осуществление договора происходит через дочерние сообщества ПАО "Сбербанк России" и ЗАО "Сбербанк-АСТ". Причём оформить сделку можно в онлайн-режиме, что существенно экономит время.

Схема действия эскроу

Перед заключением сделки полезно знать и алгоритм, по которому она происходит. Он не такой сложный:

- Продавец и покупатель решают заключить договор и обращаются к третьему лицу - эскроу-агенту.

- Агент берёт на себя бумажную работу: заключение договора на основе инструкций и пожеланий бенифициара и депонента, регистрирует новый счёт.

- На этом счёте хранятся денежные средства или эквивалентные им ресурсы до исполнения договора.

До окончания сделки счёт полностью заблокирован. После исполнения условий договора бенефициар получает сумму со счёта. Как только средства переходят со счёта, посредник (агент) берёт на себя ответственность закрыть договор.

Эскроу и аккредитив - что дороже, каковы перспективы развития?

Многие предпринимателей волнует вопрос, будет ли эскроу дороже аккредитива (ещё одного финансового договора, принимаемого банковскими компаниями по поручению должника). На данный момент большинство финансовых экспертов не исключает рост цен на эскроу в сравнении с устоявшимся аккредитивом. Впрочем, примерно с одинаковой долей вероятности может и упасть по причине гарантий по вкладам, предлагаемым банками.

На сегодняшний день эскроу-счёт обойдётся сторонам в 2 500 р. Изменение условий договора - от 500 до 2 500 руб. в зависимости от степени важности и объёма. В этом случае банк получает вознаграждение не из эскроу-средств.

С другой стороны, аккредитив строго регламентирован законодательством и не подразумевает инициативы, а счёт-эскроу - относительно новое явление, разрешает внесение различных дополнений в договор, исправление его, привлечение в качестве посредника физического лица и т. д. Этот аспект очень удобен для многих финансовых предпринимателей.

Также при аккредитиве не несут серьёзной ответственности за состояние средств, поэтому ограничиваются формальной, не всегда внимательной, проверкой документов. В случае с крупными сделками это может пагубно обернуться для одной или двух сторон. Однако при оформлении эскроу банк несёт серьёзную ответственность за сохранность средств, и все документы проверяются чётко, надлежащим образом.

Перспективы подобных счетов в России

В ближайшем времени эскроу-счета могут получить широкое распространение на территории России, что повлечёт за собой повышение средств на заключение договора.

Однако экономисты убеждены, что расценки могут широко варьироваться в зависимости от сложности отношений. Эксперты придерживается следующего мнения - тарифы по эскроу могут увеличиваться и уменьшаться из-за типа и сложности сделки, а также размера средств по счёту.

Поскольку на данный момент эскроу-счёт не так распространён, то и тарифы на него невысокие. В будущем, с развитием этой направленности банковской системы, цены могут значительно вырасти.

Положительные и отрицательные стороны эскроу

У любой сделки есть свои плюсы и минусы, эскроу-счёт - не исключение. Несмотря на всё удобство, есть и по сей день неразрешённые вопросы.

Для начала к плюсам. Сюда можно отнести минимум бумажной работы по сравнению с аккредитивом, как и финансовых рисков. Контакты с мошенниками полностью исключены из-за блокировки счёта, что даёт гарантию проведения стопроцентно успешной коммерческой сделки. Также в случае с невыполнением условий договора возможно оперативное прекращение действия сделки.

К минусам такой системы можно приписать необходимость сотрудничества с посредником, банком или эскроу-агентом, что влечёт к дополнительным расходам, рассмотренным выше. К тому же на данный момент в России выбор компаний, готовых заняться таким посредничеством, немного, из-за чего они могут устанавливать монополию на тарифы эскроу.

Стоит также отметить, что в настоящее время в российском законодательстве нет существенных различий между эскроу и аккредитивом, но есть перспектива их появления с распространением первого.

Номинальный и эскроу - в чём различия?

Номинальный счёт и счёт эскроу - это разновидности банковских обязательств в современном мире. Номинальный счёт открывается опекуном для получения социальных выплат и возможность тратить их на ребёнка без отчётности перед органами опеки. Также подобный счёт используется для начисления с целью содержания недееспособных граждан, ограниченно дееспособных.

Причём расходные операции осуществляются в любом случае только под контролем родителя, опекуна или попечителя. Представитель же может оформить второй счёт для автоматического начисления средств на соц. обеспечение.

Эскроу-счёт выступает полной противоположностью. Если в номинальном средства поступают для выполнения условий договора - содержание недееспособного гражданина, то чтобы получить средства с эскроу, условия договора надо сначала выполнить.

Таким образом, открытие эскроу-счёта - это надёжный и современный метод заключения крупной сделки, связанной с недвижимостью, ценными бумагами, страховыми выплатами и т. д. Со стороны агента эскроу обеспечивается полная безопасность и неприкасаемость средств на время совершения сделки, что осуществляется за счёт оформления нового счёта. Посредниками могут выступать как российские банки и физические лица, так и зарубежные компании. Причём привлечение заграничной компании сильнее распространено в мире, особенно в восточном направлении: Китай, Монголия, Япония и т. д.

Государственная дума в пятницу, 14 июля, приняла в окончательном, третьем, чтении проект федерального закона № 47538-6/10 «О внесении изменений в части первую и вторую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (в части финансовых сделок). Об этом сообщается на сайте нижней палаты российского парламента.

Как отметил председатель комитета Госдумы по государственному строительству и законодательству Павел Крашенинников, работа над поправками к законопроекту велась на протяжении пяти лет.

Принятый закон предусматривает следующие изменения .

В ГК вводится понятие «ростовщические проценты» . Речь идет о процентах по договору займа, заключенному между гражданами или между заемщиком-гражданином и займодавцем - юридическим лицом, не осуществляющим профессиональную деятельность по предоставлению потребительских займов. Если такие проценты в два раза и более превышают обычно взимаемые в подобных случаях проценты и являются чрезмерно обременительными для должника, то они могут быть уменьшены судом до размера процентов, обычно взимаемых при сравнимых обстоятельствах.

«Ранее уже были установлены специальными законами ограничения по размеру процентов для микрофинансовых организаций и банков. Теперь для всех других займодавцев такие ограничения появятся в Гражданском кодексе. При этом определить и установить нижний порог процента в ГК РФ нельзя, так как рынок постоянно меняется, ставки растут и падают. Поэтому в Гражданском кодексе появится привязка к среднему по рынку проценту, который будет определяться на момент разрешения спора», - отметил Крашенинников.

Вводится дифференцированное регулирование займа в зависимости от его субъектного состава и цели, что предполагает особую защиту интересов граждан. При регулировании и займов, выдаваемых гражданам, закрепляется приоритет закона о потребительском кредите (займе).

«Проценты по договору займа могут быть фиксированными или плавающими, по умолчанию они будут равны ключевой ставке Центрального банка. Станет возможным досрочный возврат гражданином суммы займа полностью или частично без согласия кредитора», - рассказал Крашенинников.

Кроме того, теперь будут четко ограничены условия для взимания комиссий: комиссии с граждан-заемщиков могут взиматься только в тех пределах, которые установлены действующим законом о потребкредите, а с предпринимателей - только за конкретные услуги, которые банк дополнительно оказывает своему заемщику.

Значительная часть изменений связана с договорами банковского счета, прежде всего его видами. Вводятся такие виды договоров банковского счета , как договор банковского счета в драгоценных металлах, договор совместного банковского счета, публичного депозитного счета и другие.

Предусмотрена возможность заключения между несколькими физическими лицами договора совместного счета . Права на денежные средства, находящиеся на счете, считаются принадлежащими таким лицам в долях, определяемых пропорционально объему денежных средств, внесенных каждым из клиентов или третьими лицами в пользу каждого из клиентов (если соглашением между клиентами не предусмотрена непропорциональность). «Новый договор совместного счета может быть удобен, к примеру, супругам и другим членам семьи. Права супругов на денежные средства на таком счете относятся к общей совместной собственности, если иное не предусмотрено брачным договором», - поясняет Крашенинников.

Допускается объединение счетов разных лиц в группу банковских счетов , при этом списание с таких счетов возможно по распоряжению одного клиента.

Уточнены правила о номинальных счетах опекунов и попечителей . При прекращении опеки или попечительства владелец номинального счета заменяется на другого владельца, который в установленном законом порядке назначен опекуном или попечителем бенефициара. При прекращении опеки или попечительства в случаях, предусмотренных законом, в том числе при достижении бенефициаром совершеннолетия, договор номинального счета прекращается, остаток денежных средств по заявлению бенефициара выдается ему или перечисляется на его другой банковский счет.

Для целей депонирования должником или иным лицом, указанным в законе (депонентом), денежных средств на депозите в случаях, когда такое депонирование предусмотрено законом, вводится конструкция договора публичного депозитного счета . Владельцем счета может быть нотариус, служба судебных приставов, суд и другие органы и лица, названные в законе. На денежные средства, находящиеся на публичном депозитном счете, не может быть обращено взыскание по долгам владельца счета, бенефициара или депонента.

Законом определена принадлежность денежных средств , находящихся на счете эскроу . Права на денежные средства, находящиеся на счете эскроу, принадлежат владельцу счета (депоненту) до даты возникновения оснований для передачи денежных средств бенефициару, а после указанной даты - бенефициару. Приостановление операций по счету эскроу, арест или списание денежных средств, находящихся на счете эскроу, по обязательствам депонента перед третьими лицами и по обязательствам бенефициара не допускается.

Совершенно новым для ГК является договор условного депонирования - эскроу . Это нововведение позволит создать востребованный на фондовом рынке, на рынке недвижимости и в других отношениях инструмент для расчета по сделкам, подчеркивают в Думе. Механизм такого договора предусматривает, что депонент обязуется передать на депонирование эскроу-агенту имущество в целях исполнения обязательства депонента по его передаче другому лицу, в пользу которого осуществляется депонирование (бенефициару). Эскроу-агент в свою очередь обязуется обеспечить сохранность этого имущества и передать его бенефициару при возникновении указанных в договоре оснований. Срок действия договора эскроу не может превышать пять лет. Объектом депонирования могут быть наличные деньги, документарные ценные бумаги и документы, а также безналичные денежные средства и бездокументарные ценные бумаги.

На имущество, переданное на депонирование эскроу-агенту, в том числе на денежные средства, находящиеся на счете эскроу, не может быть обращено взыскание по долгам эскроу-агента, депонента или бенефициара.

Многие нормы принятого закона о финансовых сделках приведены в соответствие с мировыми стандартами - конвенциями и обычаями делового оборота. Это касается, например, безналичных расчетов, аккредитивов, факторинга.

Так, в части факторинга расширяются способы расчетов за права требования, передаваемые финансовому агенту (фактору), который вместо их оплаты сможет предоставить клиенту кредит или оказать услугу.

Предусматриваются правила о покрытых и непокрытых аккредитивах , подтвержденных аккредитивах, переводных (трансферабельных) аккредитивах, предусматривается солидарная ответственность банка-эмитента и подтверждающего банка, принявших на себя обязательства по аккредитиву.

Упорядочивается правовое регулирование банковских счетов , открытых на условиях использования электронных средств платежа , а также устанавливается дополнительная ответственность банка за ненадлежащее совершение операций по банковскому счету.

«Конкретизируется ответственность банка за неисполнение или ненадлежащее исполнение платежного поручения , прежде всего в виде уплаты процентов. Вводятся новые положения о расчетах поручениями о переводе без открытия банковского счета. Такие расчеты банк производит плательщику-гражданину предоставленными плательщиком денежными средствами на основании его распоряжения», - рассказывают в Думе.

Предусмотрено, что при приеме к исполнению платежного поручения банк обязан удостовериться в праве плательщика распоряжаться денежными средствами, проверить соответствие платежного поручения установленным требованиям, проверить достаточность денежных средств для исполнения платежного поручения, а также выполнить иные процедуры приема к исполнению распоряжений, предусмотренные законом, банковскими правилами и договором. Банк-посредник и банк получателя средств отвечают перед плательщиком солидарно. Отвечает вместе с ними солидарно также банк плательщика, если такой банк осуществил выбор банка-посредника.

Предполагается, что положения закона вступят в силу с 1 июня 2018 года. При этом они не будут распространяться на договоры, заключенные до этой даты.